Sommaire

Et si vous aligniez vos actions sur vos valeurs ? Le bien-être au travail, l’égalité homme/femme, la protection de l’environnement, il y a forcement au moins un sujet qui vous tient à coeur. Intéressons-nous aujourd’hui à votre épargne : comment la faire fructifier tout en agissant pour le développement durable ? Il n’existe certainement pas de solution unique, mais en voici au moins une : les fonds ISR.

Qu’est-ce qu’un fonds ISR ?

Pour mieux comprendre les lignes qui suivent, révisons d’abord les fondamentaux des fonds ISR.

- Un fonds d’investissement est un portefeuille d’actifs piloté par une société de gestion.

- Un fonds d’investissement dit socialement responsable (ISR) permet d'investir dans des fonds qui prennent en compte des critères financiers et extra-financiers de type ESG (Environnementaux, Sociaux, et de Gouvernance).

- Il est possible d’investir dans des fonds ISR via une assurance-vie, un PEA, des produits d’épargne retraite ou salarial, ou via un compte-titres.

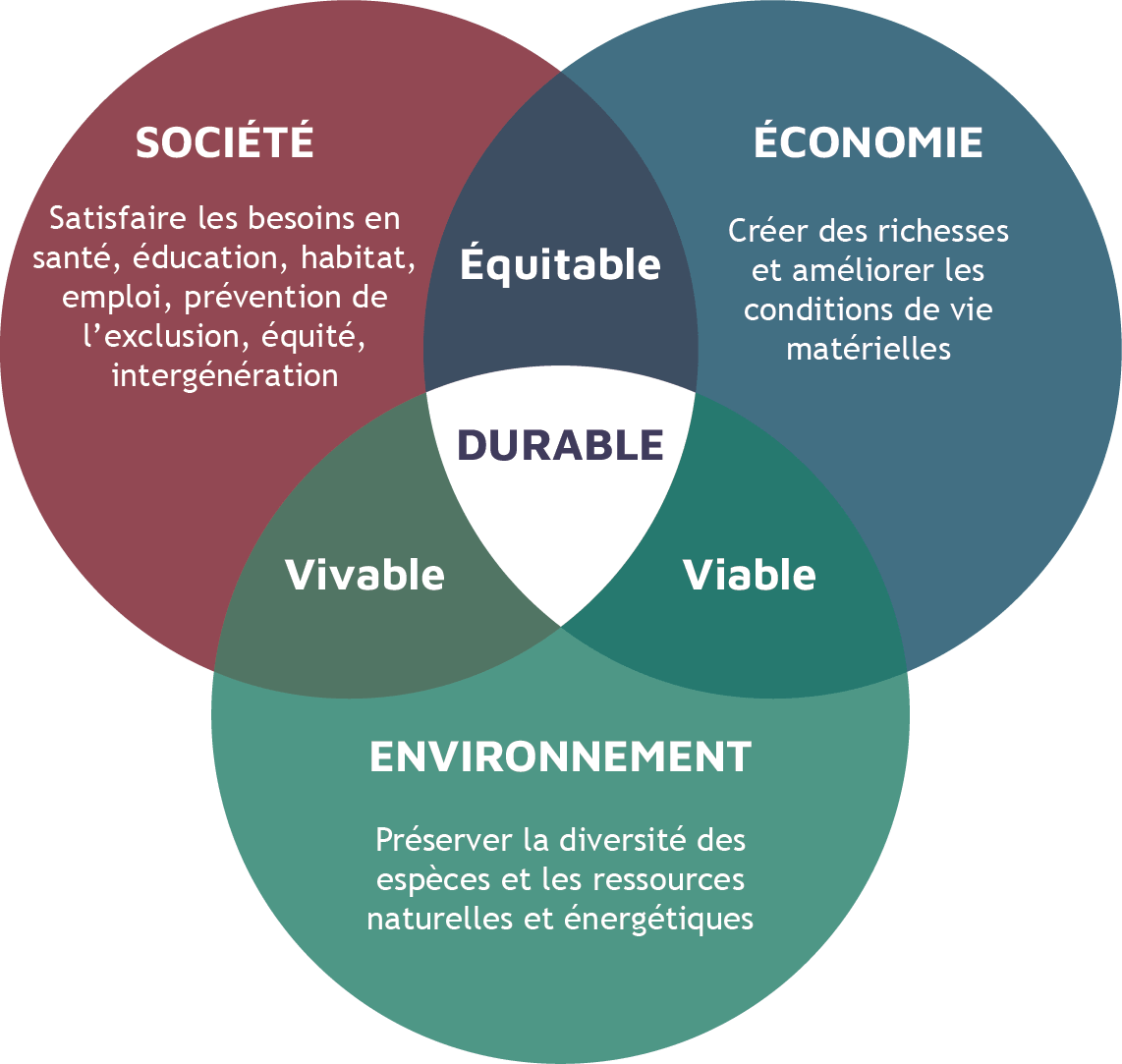

Un fonds ISR est donc un fonds d’investissement qui intègre des critères ESG. Autrement dit, il considère les problématiques liées au développement durable.

En France, la loi de Transition Énergétique pour la Croissance Verte a imposé aux grandes entreprises de publier un reporting extra-financier. En plus de cela, il a fallu donner aux investisseurs une grille simple d’analyse pour faciliter l’émergence de l’ISR. C’est dans ce contexte que les critères ESG entrent en jeu.

Comment identifier un fonds ISR ?

Pour certifier un fonds ISR, les agences de notation se réfèrent à tous les documents publics, et soumettent des questionnaires aux collaborateurs et aux prestataires de l’entreprise. Elles s’appuient également sur les médias et parties prenantes (ONG, organisations tierces, etc.). On peut dégager 4 manières d’identifier un fonds ISR :

Par les critères ESG

Les critères environnementaux, sociaux et de gouvernance (ESG), parfois appelés critères extra-financiers, sont des informations qui permettent « d’évaluer un acteur économique en dehors des critères financiers habituels que sont la rentabilité, le prix de l’action et les perspectives de croissance », selon la définition de l’AMF. On les utilise pour rendre compte des agissements d’une société ou d’un secteur dans le domaine du développement durable, notamment l'écologie, le droit du travail et la gouvernance.

🖐 Une entreprise peut se faire évaluer sur sa résponsabilité sociale, environnementale et sa gouvernance par des agences spécialisées. On appelle cela la notation extra-financière.

Les 3 types de critères ESG

🌱 ENVIRONNEMENTAL : gestion des déchets, réduction des émissions de gaz à effet de serre et de la consommation énergétique, prévention durable des risques liés à des catastrophes industrielles (marées noires, contamination des sols…). En bref, tout ce qui peut caractériser une société éco-responsable.

✊ SOCIAL : respect du droit des employés et du dialogue social dans la politique de management, de la parité et du nombre de personnes en situation de handicap, prévention des accidents du travail, formation du personnel

⚖ GOUVERNANCE : lutte contre la corruption, respect de la transparence de la rémunération des dirigeants, relation entre les actionnaires, la direction et le conseil d’administration.

Par l’exclusion

On écarte tout simplement, les secteurs considérés comme immoraux (jeux d’argent, tabac ou pronographie par exemple), ou nocifs (extraction minière, OGM, etc.).

Par l’approche thématique

A l’inverse de la méthode précédente, l’approche par thématique consiste à identifier les fonds dont les actifs sont issus d’entreprises ayant un impact positif (énergies renouvelables, protection de la nature, etc.)

Par l’engagement actionnarial

Enfin, l’activité actionnariale valorise le caractère responsable d’une entreprise. Cela peut prendre la forme d’assemblées générales. Les investisseurs y ont un droit de vote sur les décisions éco-responsables de l’entreprise dans laquelle ils ont investi.

Pourquoi investir dans un fonds ISR ?

L’investissement socialement responsable en chiffres

Ces données sur l’ISR sont principalement issues d’enquêtes de l’Association Française de la Gestion financière (AFG) et de sondages de la Semaine de la finance responsable.

- 617 fonds possèdent aujourd’hui le label ISR en France. C’est presque 2 fois plus qu’en 2019 (315 fonds) ;

- 546 milliards d’euros : c’est l’encours ISR fin 2019 ;

- 67 % des personnes interrogées déclarent n’avoir jamais entendu parler de l’ISR avant cette enquête (Semaine de la finance responsable) ;

- 5 % (seulement !) déclarent s’être vu proposer de l’ISR par leur conseiller ;

- 1 Français sur 2 voudrait en savoir plus sur les produits financiers responsables comme les fonds ISR, selon une étude menée en juin 2019 par Audirep ;

- Une étude Novethic portant sur près de 400 fonds labellisés ISR montre que, au pendant une phase de baisse du marché (Q1 2020), les fonds actions ont connu une baisse nette de 6,5%. Fait notable : sur la même période, le CAC 40 a perdu 17,5% ! Autrement dit, ce type d’investissements semble plus résistant.

« L’investissement socialement responsable permet d’investir dans des fonds qui prennent en compte, en plus des critères financiers, des critères extra-financiers de type ESG. »

Un marché porteur ?

En France et dans le monde, les chiffres sont formels : l’ISR est de plus en plus performant. Mais cette performance a-t-elle vocation à durer ? Plusieurs indicateurs nous permettent de répondre par la positive.

D’une part, les informations sur le sujet deviennent toujours plus accessibles. Si on disposait d’autant d’informations sur l’ISR que sur le livret A, probablement beaucoup plus de français se tourneraient vers cette solution responsable.

D’autre part, l’ISR concerne (entre autres) des secteurs de l'environnement, comme les énergies renouvelables, qui s'orientent vers l’avenir. Peu de doutes : ces domaines vont considérablement se développer, pour devenir « populaires ». Une bonne nouvelle pour répondre à l’urgence climatique actuelle.

Comment identifier un fonds ISR ?

Les différentes formes d’ISR

La sélection positive

Dans ce cas précis, les sociétés de gestion sélectionnent des entreprises cotées en fonction des critères ESG, au-delà des critères financiers traditionnels. Dans cette approche, on ne tient pas forcément compte du secteur d’activité mais de la manière dont les entreprises réalisent leurs activités. En France, l’approche Best in Class est la plus utilisée : sont ainsi sélectionnées, les entreprises de chaque secteur d’activité, ayant la meilleure performance en termes de critères ESG.

Les fonds d’exclusion

L’exclusion est la méthode de base de l’ISR. Elle est aujourd'hui principalement pratiquée dans les pays anglo-saxons. Ces fonds excluent des secteurs ou des normes qui ne respectent pas les principes du développement durable. On peut notamment citer des secteurs comme l’armement, le tabac, la pornographie, les énergies fossiles, etc. Cela concerne également les organismes impliqués dans des affaires de corruption, discriminant leurs employés ou qui ne respectent pas les droits de l’homme.

L’engagement actionnarial (ou activisme actionnarial)

Cette méthode de l’ISR consiste à investir dans des entreprises pour les pousser à améliorer leur démarche RSE. Cela peut passer par le dialogue ou par une forme plus active : l’exercice des droits de vote lors des assemblées générales. L’investisseur utilise ainsi ses droits pour montrer ses engagements et influencer le comportement des entreprises.

L’approche thématique

Cela signifie qu’un fonds n’investit que dans des domaines ayant un impact direct sur l’environnement ou sur les 2 autres types de critères ESG. C'est-à-dire : les énergies renouvelables, le traitement des déchets, la santé, l’éducation, etc.

🖐 Bon à savoir : on ne vous apprendra certainement rien, mais une des règles d’or dans l’investissement est la diversification. Plus vous mettez votre argent dans le même panier (ce peut être le cas si vous vous limitez à l’approche thématique), plus c’est risqué !

Les labels

En France, l'investissement socialement responsable ne possède que 2 labels : ISR et Greenfin. Contrairement à ce que l’on peut croire, le label Finansol n’est pas un acteur de l’ISR. On vous explique tout ça.

Le label ISR

Le label ISR est un outil créé en 2016 et soutenu par le ministère de l’Économie et des Finances. Il permet à chacun, en France et en Europe, de choisir des fonds responsables et durables. À ce stade, c’est le seul label de ce type au sein de l’Union Européenne.

Le label Greenfin

Créé par le ministère de la Transition écologique et solidaire, le label Greenfin est venu remplacer le label pour la transition énergétique et écologique pour le climat (TEEC) en 2019. Il constitue une alternative au label ISR et a la particularité d’exclure les fonds qui investissent dans des entreprises opérant dans le secteur nucléaire et les énergies fossiles. À l’heure où nous écrivons ces lignes, une cinquantaine de fonds a obtenu ce label.

Le label Finansol

Ce label permet de reconnaître les produits d’épargne de la finance solidaire des autres produits d’épargne. Parmi ces produits, on retrouve les FCPE, les livrets d’épargne, les actions ou encore l’assurance-vie. Bien que différentes, les notions de finance solidaire et d’ISR peuvent s’associer pour former des fonds 90/10 par exemple.

🖐 L’ISR se différencie également de l’impact investing qui représente « des investissements faits dans les entreprises, les organisations ou les fonds, avec l'intention de générer un impact (environnemental et social) positif en même temps qu'un rendement financier » selon le GIIN.

Comment investir dans des fonds ISR ?

Avant d’investir dans un fonds ISR, il faut se poser les bonnes questions. Dans quel produit financier voulez-vous investir ? Via quelle société de gestion ? Avec quelle durée et quel niveau de risque ?

Les produits financiers de l’ISR

Le contrat d’assurance-vie en unité de compte

L’assurance-vie demeure l’un des placements préférés des Français avec le livret A. Il permet d’investir de manière régulière, sur le moyen-long terme. Et grâce à la loi Pacte (2019), tous les contrats d’assurance-vie doivent maintenant inclure au moins une Unité de Compte (UC) labellisée ISR. En tant qu’épargnant, cela facilite grandement votre démarche. Vous pouvez aller plus loin en optant pour des contrats 100% ISR, comme le propose par exemple Boursorama Vie (via Sycomore AM) ou La Banque Postale Asset Management avec ces 28 fonds labellisés ISR.

Les plans d’épargne

Vous avez sûrement déjà entendu parler de PEE, PERCO et PER. Le PEE est un plan d’épargne mis en place par les entreprises. Il possède notamment d’intéressants avantages fiscaux. Quant au Plan Épargne Retraite (PER), il a pour objectif de remplacer les PERCO sur le long terme et vous permet de bénéficier de revenus complémentaires à la retraite.

Un PEE vous permet par exemple d’investir dans des fonds comme des SICAV et des FCP. Sans rentrer dans les détails, ces fonds vous permettent de confier vos euros à un professionnel qui les investit ensuite dans des marchés financiers ou boursiers.

Un compte titres

Cette enveloppe regroupe différents actifs dans lesquels vous investissez. Vous pouvez ainsi placer votre argent dans des actions, des obligations, des SICAV, des FCP ou encore des ETF. Pas évident, tous ces acronymes ? Retenez simplement qu’un compte titres vous donne accès à tous les fonds du marché et peut être ouvert auprès de votre banque.

🖐 Ne pas confondre un compte titres et un Plan d’Épargne en Actions (PEA) qui, contrairement au premier, est réglementé par l’État.

Les fonds immobiliers : la « pierre papier »

Il s’agit ici de placements financiers immobiliers comme les SCPI ou OCPI. Ces placements consistent à investir dans l’immobilier (la pierre) en achetant des parts ou actions de sociétés (le papier). Vous n’avez alors pas besoin de vous occuper de la gestion de l’actif. Dans ce domaine, la labellisation ISR est très récente : parmi les pionniers, on peut citer quelques acteurs comme Perial, Norma Capital ou encore Novaxia.

Les paramètres à prendre en compte

Avant d’investir dans des fonds ISR, vous devez vérifier plusieurs critères, notamment le couple rendement/risque de vos investissements. Pour cela, vous pouvez vous référer à l’échelle de risque de l’AMF. Elle s’étend de 1, pour les investissements les moins risqués, à 7 pour les plus volatiles. Sur la liste des fonds du label ISR, vous pouvez sélectionner le niveau de risque qui correspond le mieux à votre profil d’investisseur.

🖐 En moyenne ces dernières années, les fonds avec un risque de 5 à 6 ont la meilleure performance. Attention néanmoins, comme vous l’avez sûrement lu des dizaines de fois, « les performances passées ne préjugent pas des performances futures ! ».

Vous devez également prêter attention à la durée de votre investissement, la possibilité de débloquer votre argent ou encore aux frais de gestion. Sachez que ces derniers sont souvent plus importants que pour les fonds dits « traditionnels » L’argument ? « La recherche extra-financière demande des frais de gestion supplémentaires. »

Vous le savez, l’investissement n’est jamais une chose à prendre à la légère. Mais bonne nouvelle, l’information n’a jamais été aussi disponible, et les offres aussi nombreuses ! Côté performance, ces derniers mois ont montré qu’on pouvait désormais compter sur les fonds ISR. Si vous disposez d’un livret A, faites l’effort d’y réveiller l’argent qui dort et pariez sur un portefeuille labellisé ISR. Probablement une meilleure décision pour votre portefeuille, certainement une meilleure décision pour la planète 😉.